「家計も投資も両立したい。でも、毎月の支出と貯金で手一杯で、株式投資まで手が回らない…」

そんな悩みを持つ公務員の方は多いのではないでしょうか。

特に近年、公務員の副業規定が厳しい中で「投資はOK」と聞いても、「家計管理と両立できるの?」「失敗して家計が崩れたらどうしよう…」と不安になるのが本音ですよね。

私もかつては同じ悩みを抱えていました。

本業に加え、家庭や育児も両立しながら資産形成したい…。

そこで辿り着いたのが、「家計管理と株式投資を無理なく両立するシンプルな方法」でした。

このページでは、

家計を守りながら投資にチャレンジしたい公務員・その家族

これから投資を始めてみたい資産運用初心者

すでに始めているけど家計とのバランスが心配な方

こういった方に向けて、失敗しないための実践コツ・公務員だからこその家計管理術・リアルな体験談を、元公務員FPの立場から詳しく・やさしく解説します。

この記事を読めば、「家計が崩れずに安心して投資を続けるためのルール」「家族も納得できる無理のない資産運用法」がきっと見つかります。

それではさっそく、家計管理と投資の両立について、一緒に学んでいきましょう!

この記事でわかること・想定読者

この記事では、「公務員が家計を崩さずに株式投資を始め、日々の生活と両立させるための具体的なノウハウ」を中心にお伝えします。

「投資に興味はあるけど、家計管理と両立できる自信がない」「周囲に投資している公務員が少なく、相談できる相手もいない…」

こんな悩みや不安を抱えている方は、きっと多いのではないでしょうか。

この記事を読んで得られること

家計管理と投資を同時に成功させるための5つの実践的なコツ

家計管理が苦手な人でも簡単にできる見える化テクニック

投資資金を確保するための予算管理・ルール作りの方法

実際に公務員として家計管理と株式投資を両立してきたリアルな体験談

家計が崩れやすい失敗パターンとその回避法

家族にも理解されやすい話し合い・共有のポイント

最新の家計簿アプリや便利な無料ツール活用術

公務員ならではの注意点・よくある質問とその答え

家計管理と投資をバランスよく続けるための心構え

こんな方におすすめ

現役公務員で、これから資産運用を始めたい方

すでに投資を始めているけど、家計とのバランスに不安がある方

転職・結婚・出産など、ライフステージの変化があった方

共働き・子育て家庭で、将来のお金の不安を減らしたい方

家計簿や予算管理が苦手だけど、簡単な方法が知りたい方

「投資で失敗したくない」「家計破綻だけは避けたい」と考えている方

家族に資産運用の大切さを理解してほしい方

収入の変動が少なく、着実にお金を増やしたいと考える方

筆者について

筆者は元公務員であり、FP資格を持ち、実際に家計管理と株式投資を両立してきた経験があります。

「家計を崩さず・無理なく・楽しく続ける」ことをモットーに、数多くの同僚や家族にもアドバイスをしてきました。

記事中の体験談は、すべてリアルな経験から得たものですので、安心して読み進めていただけます。

公務員が株式投資を始める前に知っておくべき「家計管理」の基本

株式投資に興味が出てきたとき、まず意識すべきなのは「家計の土台」がきちんとできているかどうかです。

どんなに良い投資先を選んでも、家計が不安定では途中で積立が止まったり、思わぬ生活費の不足で慌てて株を売却する事態にもなりかねません。

なぜ家計管理が重要なのか?公務員ならではの視点

公務員は収入が安定しているといわれますが、「安定=余裕がある」とは限りません。

毎月の手取りは決まっていても、自動車購入、住宅ローンや子育て、教育費、親の介護などライフイベントごとに出費は膨らみます。

特に、

毎月の収支がブラックボックス

ボーナス頼みで生活を回している

クレジットカードでなんとなく支払っている

このような状況では、投資にまわせる「余裕資金」がどれだけあるのか自分でも分かっていないケースが多いです。

家計管理がしっかりしていることは、投資の「安全ベルト」のようなもの。

無理のない範囲で投資資金を確保し、家計を守りながら資産形成できる――これが公務員ならではの「堅実な投資スタイル」の出発点です。

家計管理と投資の違い・役割整理

家計管理と投資は、似ているようで「目的」が違います。

家計管理=お金の流れを把握し、生活を安定させるための仕組み作り

投資=余剰資金を将来のために増やす活動(リスクを取る部分)

たとえば、生活費や教育費、保険料といった「絶対に必要な支出」は家計管理で守ります。

一方で、「今すぐ使わないお金」や「将来のために増やしたいお金」を投資にまわす、という役割分担が重要です。

公務員は副業が原則禁止されていますが、株式投資は「資産運用」として認められているのもポイントです。

しかし、運用がうまくいかなかったときも「生活が崩れない」仕組みを先に作っておくことが大切です。

家計管理のチェックリスト(投資を始める前に)

1か月あたりの「最低限必要な生活費」が分かる

年間でかかる特別な支出(車検・保険・旅行など)が把握できている

貯金(生活防衛資金)が生活費の3~6か月分程度は確保できている

投資資金は「余剰資金」からまわしている

家族の同意や理解を得ている

これらができているか、まずは自分の家計を点検してみましょう。

公務員の家計管理と株式投資を両立させる5つのコツ

家計管理と投資の両立――これは「やみくもに節約しながら投資額を捻出する」ことではありません。

むしろ、「将来のための仕組み」をつくっておくことが成功の近道です。

ここでは、公務員が無理なく続けやすい5つの実践コツを紹介します。

① 生活防衛資金の確保

まず大切なのは、「万一の時に生活を守る資金(生活防衛資金)」を先に用意しておくことです。

【生活防衛資金とは?】

万一の失業や病気、大きな出費があった場合でも、生活を維持するための最低限の現金を指します。

一般的には、「毎月の生活費の3〜6か月分」程度が目安です。

なぜ必要なのか

株式投資は短期で値下がりすることがあり、急に現金化できない場合もある

生活費や急な医療費・車の修理や冠婚葬祭費などに困らないため

精神的な余裕を持って長期投資を続けるため

生活防衛資金がないまま投資を始めると、いざという時に「損失覚悟で株を売る」羽目になり、長期的な資産形成が崩れてしまいます。

実践例

私が公務員時代に投資を始める前、まず1年間かけて「生活費3か月分程度」の約50万程度の預金を確保しました。

このおかげで、相場が大きく下落したときも「売らずに済む」安心感があり、落ち着いて資産運用を続けることができました。

② 収支の見える化(家計簿アプリ・Excel活用法)

「お金がどこに消えているか分からない」「投資に回せる余裕があるか分からない」という悩みは、家計簿やアプリを使うことで劇的に解消します。

おすすめの方法

家計簿アプリ(マネーフォワードME・Zaimなど)

銀行・クレカ・証券口座と自動連携でき、支出の見える化が簡単。スマホ1台で管理できるので、忙しい公務員でも続けやすいです。ExcelやGoogleスプレッドシート

自分でカスタマイズしたい人には表計算ソフトもおすすめ。テンプレートをダウンロードして「収入」「固定費」「変動費」「貯金」「投資」などの項目を月ごとに入力するだけでも、お金の流れが把握できます。

ポイント

「投資資金」と「生活費・貯金」を明確に分けて管理する

毎月の固定費(住宅ローン・通信費・保険など)を一度見直しておく

夫婦・家族で一緒に見直すと「見える化」の効果が高まる

実践例

私の場合、Excelで家計簿を自作し、日々入力し、月の支出を徹底管理しています。

「どこに無駄遣いがあるか」「今月は何の費用が高かったのか」「投資に回せる金額の上限」がはっきりし、余裕資金の管理が一気に楽になりました。

最初はマネーフォワードを使っていましたが、私はExcelのほうがしっくり来たので表を自作しました。

③ 投資資金の「予算化」とルール作り

投資と家計管理を両立させる上で、「投資は余剰資金で行う」という原則を守ることが極めて重要です。

具体的な方法

「毎月〇円まで」と投資額を決めておく

たとえば「毎月1万円だけ投資に回す」と明確にルール化すると、家計への影響が出にくくなります。ボーナス時は「特別費」として投資額を増やすことも可

証券口座を分ける・自動積立設定を利用する

生活用(銀行口座)と投資用の口座(証券口座)を分けることで「使ってはいけないお金」が明確になります。

実践例

私自身はまずは生活防衛資金を確保したうえで、それ以降、「給与振込後、まず生活費や貯金を引いた残り(余剰資金)を“投資用口座(証券会社口座)”に移す」というルールを作り、投資のしすぎや家計の混同を防いできました。

最初は少額でも「自分の中で投資予算を決めて守る」ことが何よりも大切です。

④ 積立投資・長期投資での実践例

公務員が家計を守りながら投資を続けるには、「積立投資」や「長期投資」が一番おすすめです。

なぜ積立投資が有効なのか

市場の値動きを気にせず「毎月一定額をコツコツ投資」できる

少額から無理なく始められる

相場が下落したときも「安く買い増し」できる(ドルコスト平均法の効果)

たとえば、毎月1万円を「投資信託」に自動積立するなどが代表的な方法です。

短期間で大きな利益を狙うのではなく、「10年、20年スパンでコツコツ続ける」ことが将来の安心につながります。

実践例

私はNISA(少額投資非課税制度)を活用し、毎月一定額を投資信託に自動積立してきました。(これとは別にリスクを取って日本個別株の長期投資もしています)

最初は月3,000円から始め、家計が安定してきたら徐々に増額――これなら精神的な負担も少なく、途中で辞めてしまうリスクも減ります。

⑤ 家族と話し合う「共有・合意」の重要性

投資は「家族の理解・協力」もとても大切です。

特に配偶者や子どもがいる場合、「投資で損したら生活はどうなるの?」という不安を取り除くことが、長続きのコツになります。

具体的な話し合いポイント

生活費や貯金に手を付けず、「余剰資金のみ」で投資することを説明

損失が出ても「家計が崩れないルール」を家族で共有

目的や目標額(老後資金・教育費など)を家族で一緒に考える

- 徹底的に株式投資の本を読み、知識向上に努めるとともに、実際の市場で投資経験を積み、リスクを減らすよう日々努力している姿勢を見せる

実践例

私の家では「NISA枠で投資する」「損失が出ても生活費には影響しない」「生活防衛資金はしっかり確保してある」ことを家族に話し合い、納得してもらってから投資をスタートしました。

家族の理解があると、相場が荒れたときも「一緒に頑張ろう」と前向きな気持ちで続けられます。

【体験談】私が公務員時代に実践した家計管理と投資のリアル

ここでは、私が実際に「公務員として働きながら家計管理と株式投資をどう両立してきたか」について、リアルな体験をお話しします。

ぜひ、ご自身の生活や家計と照らし合わせながら読んでみてください。

収入の安定は「油断」を生む?まず家計を徹底的に見直し

私が県職員として働き始めた30歳のころ、周囲には投資をしている同僚はほとんどいませんでした。

「公務員は安定しているから大丈夫」といった空気があり、私自身も「家計管理はそこそこでOK」と思い込んでいました。

しかし、「結婚費用」「住宅費用」「車の買い替え」「教育費」など将来への不安が次々と出てきたのと、どうしても「お金持ちになって早めに公務員をリタイアしたい」という気持ちがありました。

そこで、まず家計の見直しを決意。

Excelで自作した家計簿を使って「毎月の収入・支出」を細かく記録し始めると、自分でも驚くほど「無駄な出費」や「知らないうちに使っているお金」が見えてきました。

これをきっかけに、毎月の固定費(通信費や保険、サブスク)を徹底的に見直し。

例えば、

- 生命保険は解約(月数千円浮いた)

- 医療保険は徹底的に見直し(月数千円浮いた)

- 自動車保険も安いネット保険に変更(月数千円安くなった)

- 通信費はauからpovoへ(月1000円以下で済むようになった)

こうして、無理な節約はせず、「本当に必要なもの」だけを残していきました。

生活防衛資金を優先、その後に投資をスタート

家計の見える化が進むと、自然と「余剰資金」がどれくらい出せるかが分かってきました。

しかし、私は焦って投資を始めることはせず、まずは生活防衛資金(生活費の3か月分)約50万円程度を預金でしっかり確保。

その間も毎月コツコツと貯金を続け、「いざという時も家計が崩れない安心感」を得てから、初めて投資をスタートしました。

投資は「積立」から、小額・自動化でストレスフリー

投資の最初の一歩は、早くお金持ちになりたいという気持ちが強く、リスクをとって日本株への個別株投資。

これはちょっと知識や経験不足で早まったと反省しています。

ただ、実際に市場で失敗や成功を繰り返すことで成長が早まりました。

その後、リスクのある個別株投資とは別に、安定性を高めるためNISA口座で毎月3,000円の投資信託の積立を開始しました。

「タイミングを見計らう」のではなく、毎月決まった日に自動的に引き落とされる設定にしました。

この方法なら、仕事や家庭が忙しい中でも投資のことを常に気にする必要がなく、“ほったらかし投資”でもしっかり資産が積み上がっていくことを実感できました。

慣れてきた頃に投資額を徐々に増やしましたが、家計に負担がない範囲で続けています。

家族との話し合いが継続のポイント

投資に踏み切る際、一番気をつけたのが家族とのコミュニケーションです。

「投資で損をしたら家計は大丈夫か」「目的は何か」をしっかり説明し、夫婦でルールを話し合いました。

「生活費や教育費には絶対に手を付けない」「損が出ても慌てて売らずに積立を続ける」――

こんなルールを決めていたので、コロナショックや相場の急落時も慌てることなく、家族一丸となって長期投資を続けることができました。

実際の成果と心の余裕

家計管理と投資を5年以上経過していますが、今では「家計管理」と「投資」がどちらも“自動運転”になり、

毎月一定額の貯金・投資ができる

生活費や特別費も把握できる

相場が不安定でも「無理せず続ける」余裕がある

このような状態が作れました。

公務員としての安定した収入を土台に、「家計管理を徹底→余剰資金で投資→家族でルールを共有」――このサイクルが私自身の家計と資産運用を大きく変えてくれました。

この章は、あくまで私の体験談ですが、「無理なく両立する方法」として少しでもヒントになれば幸いです。

株式投資で家計が崩れやすいNG例とその対策

株式投資は家計管理と両立できてこそ、初めて「資産を守りながら増やす」ことが可能になります。

しかし、せっかく投資を始めても、ちょっとした油断や勘違いで家計が崩れてしまうケースも少なくありません。

ここでは、よくあるNGパターンと、それを防ぐための対策を解説します。

「自分は大丈夫」と思っている方も、ぜひ一度チェックしてみてください。

NG例1:生活費に手を付けてしまう

最も多い失敗が、「株が下がってしまったときや、投資チャンスだと思ったときに、つい生活費や貯金まで投資につぎ込んでしまう」パターンです。

一時的に含み損が膨らんだり、相場が下がると焦ってしまい、「この機会に買い増ししないと!」という心理が働きやすくなります。

このような場合、家計が急にピンチになり、最悪の場合は借金やローンに頼ることにもなりかねません。

【対策】

投資用口座と生活用口座を完全に分ける

投資資金は“余剰資金”のみと厳格にルール化する

一度決めた投資予算・ルールは、相場がどんなに動いても変えない

NG例2:ボーナスや臨時収入を全部投資に回してしまう

ボーナスや臨時収入が入ると、「せっかくだから全部投資に回そう!」と考えがちですが、これはリスクが高い行動です。

特に公務員は、「毎月の給与が安定しているからボーナスは全部投資に…」と思いやすいですが、急な出費(家電の買い替え、冠婚葬祭、家族の医療費など)を忘れがちです。

【対策】

ボーナスや臨時収入は「使う・貯める・投資」の3つに分けて配分する

急な支出や将来の大きな出費にも備える「特別費」として一部を確保する

投資は「余ったら回す」スタンスで無理をしない

NG例3:家族の同意や理解を得ずに投資を始める

家族の知らないところで投資を始めたり、大きな金額を動かすと、万が一損失が出たときにトラブルの原因になります。

「家計の一部を勝手に投資に使ってしまった」「家族が投資のリスクを知らなかった」という事態は、信頼関係にも関わってきます。

【対策】

投資を始める前に、家族と目的やリスクについてしっかり話し合う

毎月の投資額や運用状況を共有する

「家計には絶対に手を付けない」「損失が出ても生活には影響しない」ことを明確に伝える

NG例4:相場に振り回されて、頻繁に売買してしまう

短期間で利益を狙おうとすると、どうしても「買っては売り、また買って…」といったトレードを繰り返しがちです。

これでは手数料や税金もかかり、結果的に資産を増やすどころか減らしてしまうことにもつながります。

【対策】

家計管理と両立するなら「長期投資・積立投資」を基本に

相場の上下に一喜一憂せず、「淡々とルール通り積み立てる」ことを習慣に

投資記録や家計簿で、振り返り・反省を定期的に行う

NG例5:家計管理を怠って投資だけ頑張る

「投資で増やせばなんとかなる」という思考は、実はとても危険です。

家計が赤字のまま投資を続けていても、どこかで資金がショートしてしまい、せっかくの積立や資産運用がストップする可能性もあります。

【対策】

家計の収支バランスが取れているかを常にチェック

投資よりもまず「家計の黒字化」が最優先

毎月の家計簿チェックを習慣にして、「無理のない範囲で投資を続ける」ことを心がける

これらのNG例は、実際に多くの公務員や会社員が陥りやすい失敗パターンです。

「投資は家計管理があってこそ」という原点を忘れずに、日々の生活と資産運用を両立させましょう。

公務員の株式投資に関するよくあるQ&A

ここでは、実際に多くの現役公務員や公務員志望者から寄せられる「よくある質問」に、FP(ファイナンシャルプランナー)・元公務員の立場から丁寧にお答えします。

Q1. 公務員が株式投資をしても大丈夫ですか?

A. はい、公務員でも株式投資は原則として認められています。

ただし、「業務時間中に株取引する」「インサイダー取引など法令違反」などは絶対にNGです。

Q2. 投資で利益が出た場合、確定申告は必要?

A. 利益が一定額を超えた場合は、確定申告が必要になるケースもあります。

特定口座(源泉徴収あり)を利用していれば、基本的に証券会社が自動的に税金を計算・納付してくれるので確定申告不要。

ただし、「NISA口座内の運用益」「年間20万円以下の利益」「給与所得以外の収入状況」など、条件によって申告不要の場合も。

念のため、年末には「年間取引報告書」を確認しましょう。

不安な場合は税務署やFPに相談するのも安心です。

Q3. 投資資金はいくらから始めるのが安心ですか?

A. まずは家計に余裕のある金額から、少額でスタートしましょう。

一般的に「積立なら毎月5000円や1万円から」「個別株への投資なら数万円程度から」など、少額でも無理なく始められます。

重要なのは「生活費や緊急資金に手を付けず、“余剰資金”だけで始める」ことです。

たとえ月5,000円や10,000円でも、10年後には大きな違いが生まれます。

Q4. 投資商品は何を選べばよい?

A. 初心者の公務員には「投資信託」の積立投資が一番おすすめです。

分散投資ができ、少額からスタートできるうえ、手数料も安いのがメリット。

新NISAの成長投資枠やつみたて枠も活用し、長期的に積み立てるのが基本戦略です。

どの商品を買えばいいか迷っている方は、雑誌のランキングや証券会社の売買ランキングなどの上位のものを選べば良いと思います。

Q5. 相場が下落したときはどうしたらいい?

A. 慌てて売らず、淡々と積み立てを続けるのが原則です。

相場の上下は誰にも読めません。

長期的な資産形成を目指すなら、「下がっているときも“買い増しのチャンス”」と前向きに考えましょう。

実際、私もコロナショックや世界的な株価下落局面を経験しましたが、家計管理がしっかりしていれば焦ることなく「放っておく」ことができました。

Q6. 家族に反対された場合、どうすればいい?

A. まずは家計管理を徹底し、「生活には絶対に影響が出ない」ことを丁寧に説明しましょう。

投資のメリット・デメリットや、家計へのリスクを隠さず伝えることが大切です。

家族で「どこまで投資に回すか」ルールを決めると、不安も解消されやすいです。

Q7. 投資にかける時間があまり取れません。どうしたら?

A. 積立投資の自動化を活用すれば、ほとんど手間はかかりません。

証券会社の自動積立機能や家計簿アプリとの連携で、「月1回のチェック」だけでも十分に運用が可能です。

忙しい公務員こそ、手間をかけずにコツコツ投資を続けるスタイルがおすすめです。

このほかにも、「証券会社の選び方」や「老後資金の作り方」など、悩みは尽きません。

記事後半では、より実践的なメリット・デメリットや、図解、今日から始められるステップも解説します。

メリット・デメリットまとめ(家計管理と投資を両立する視点で)

家計管理と株式投資を両立させることは、決して簡単なことではありません。

しかし、しっかりと仕組みを作れば、多くのメリットを享受できる一方で、油断すればデメリットにもつながります。

ここでは、実際に両立する上での「良い面」と「注意点」をまとめます。

家計管理と投資を両立するメリット

資産形成が加速しやすい

日々の家計を黒字化しながら投資も続ければ、毎年確実に「貯蓄+運用益」を積み上げられます。お金の流れに強くなり、無駄遣いが減る

家計簿や投資記録をつける習慣がつくことで、「どこにお金が消えているか」がはっきり見えるようになります。将来への備えができ、安心感が得られる

生活防衛資金+長期積立の両輪があれば、万一の時も「慌てて株を売らずに済む」心の余裕が生まれます。家族ともお金について話しやすくなる

投資や家計の話題をオープンにすることで、家族全体の金銭感覚も健全に育ちます。副業禁止でも「資産運用」で収入源を多様化できる

本業以外の収入を得る手段として投資は合法的かつ効率的です。公務員でも資産運用で将来に備えることができます。

家計管理と投資を両立するデメリット・注意点

家計管理を怠ると投資のリスクが一気に高まる

黒字家計でなければ、いざという時に「株を損切り」せざるを得ない事態にも。まずは家計管理の徹底が必要です。相場の変動で精神的に不安になることも

特に投資初心者は株価の値下がりに動揺しやすいです。最初は少額から始め、リスクに慣れていくことが大切です。家族の理解・協力が得られないと長続きしない

無断で投資を始めると、家計トラブルや家庭不和につながることも。家族と「目的やルール」を共有しましょう。手間が増えると感じることも

家計簿の入力や投資記録の管理が苦手な人は「面倒」と感じるかもしれません。ただし、今は自動化アプリなどで大幅に手間を減らせます。投資に頼りすぎる危険

「投資で全部まかなえばいい」と考えると危険です。あくまで“家計管理が土台”であることを忘れずに。

両立のためのポイントまとめ

家計管理と投資は“どちらか一方”ではなく、“両方をバランス良く”回していくことが、これからの時代の公務員にとって最も強い資産形成術です。

小さな習慣と家族の協力、そして「無理のないルール作り」で、誰でも今すぐ始められます。

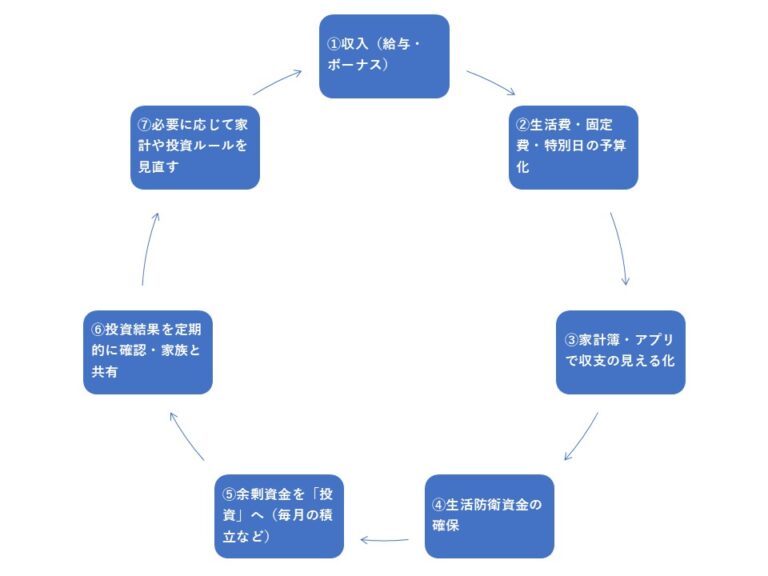

【図解】家計管理と投資の「両立サイクル」イメージ

文章だけではイメージしにくい方のために、家計管理と投資がどのように連動しているかをシンプルなサイクル図でご紹介します。

この図を意識することで、日々の家計と投資が「別々」ではなく、「一つの流れ」で動いていることがよく分かります。

このサイクルを回すことで、家計と投資の「両輪」がうまく噛み合い、資産形成を長く・無理なく続けることができます。

図解を活用した実践のポイント

毎月または年に一度、家計全体と投資状況をまとめて見直す日を設ける

家計簿アプリか手作り家計簿で自動的に収支と投資状況を記録

家族と「どこまで余剰資金が出せるか」定期的に相談する

ボーナス時など臨時収入もこのサイクルに組み込むことで、突発的な使いすぎや投資のしすぎを防げる

サイクルを守ることで得られる安心感

このサイクルは、最初は手間に感じるかもしれませんが、一度身につければ“自動運転”のように回せるようになります。

家計と投資のどちらかに偏ることなく、両方のバランスが保たれることで、

「投資で家計が崩れる」リスクを大幅に下げられる

家族もお金の流れが把握でき、安心して資産形成に取り組める

というメリットが実感できるはずです。

今日から実践!公務員が無理なく始めるためのステップ

「家計管理と投資の両立」、理屈は分かっても「実際には何から始めればいいの?」と感じる方も多いはずです。

ここでは、今日からできる具体的なステップをわかりやすく解説します。

忙しい公務員や子育て世帯でも無理なく始められる流れです。

ステップ1:家計の収支をざっくり把握する

まずは、「今の家計がどうなっているのか」をざっくりでいいので把握しましょう。

家計簿アプリや紙・Excelの家計簿を使って、先月の収入・支出を記録

固定費(住宅ローン、保険、通信費など)と変動費(食費、光熱費、雑費など)を分けて集計

最初は「完璧でなくてOK」です。

全体の流れをつかむことが大切です。

ステップ2:生活防衛資金の目安を決めておく

収支が見えたら、「万一の時に備える現金(生活防衛資金)」をいくら確保するか目安を決めましょう。

ひとまず生活費の3~6か月分を普通預金や定期預金で確保する

今すぐ全額が無理なら、毎月1万円ずつ貯金して“貯めてから投資”に切り替える

ステップ3:投資に回せる“余剰資金”を設定する

生活費と防衛資金が決まれば、「どこまで投資に回せるか」がはっきりします。

毎月いくらまでなら無理なく投資できるか、シミュレーション

収入が増えたり、支出が減った時には“投資枠”を見直す

最初は月5,000円や1万円からでも十分OK

ステップ4:証券口座を用意し、自動積立を設定する

いよいよ実践。

NISAや新NISAなどの制度を活用できる証券口座を開設

投資信託やETFなど「分散投資」ができる商品を選ぶ

毎月決まった日に自動積立(クレカ積立なども活用)を設定

ステップ5:家族に説明し、協力体制をつくる

投資の目的や予算、ルールを家族と共有しておくことで、将来トラブルを防げます。

「生活費や教育費には絶対手をつけない」

「損が出ても家計に影響しない範囲で運用する」

これを家族会議で共有しておくと、お互い安心して続けられます。

ステップ6:月1回は家計と投資の“ふりかえり”を

毎月または2~3か月ごとに、家計簿と投資の状況を確認

うまくいっている点、改善できそうな点を振り返る

必要があれば投資額や家計ルールを微調整

ステップ7:慣れてきたら徐々にステップアップ

家計や投資に慣れてきたら、投資額を増やしたり日本やアメリカの個別株にもチャレンジ

FPや金融機関の無料相談を活用し、情報収集も続けましょう

最初は「できるところ」からで大丈夫です。完璧を目指すよりも、「少しずつ続ける」ことが大切。

今日できることからスタートして、「家計管理と投資の両立サイクル」を日々の生活に取り入れていきましょう!

まとめ・今後のおすすめアクション

この記事では、公務員が「家計管理」と「株式投資」を無理なく両立させるための基本から実践ステップまで、具体的に解説してきました。

もう一度ポイントを振り返ります。

本記事のポイント

家計管理があってこそ、安心して投資にチャレンジできる

生活防衛資金をまず確保し、無理のない範囲で“余剰資金”だけを投資に回す

積立・長期投資を基本にすれば、相場に振り回されず継続しやすい

家族と情報を共有し、「家計を守るルール」を徹底することが重要

NG例を知り、家計崩壊リスクを避ける仕組みづくりがカギ

“完璧”を目指さず、小さな習慣とサイクルを繰り返すことで両立は十分可能

これからのおすすめアクション

まずは家計簿やアプリで「収支の見える化」を始めてみる

生活防衛資金がいくら必要か、自分なりに目安を立ててみる

投資に回せる金額を“明確なルール”として決める

証券口座やNISA・新NISAなどの制度を活用して、自動積立設定を始めてみる

家族と話し合い、投資のルールを共有する

毎月の振り返り・改善で、少しずつ家計&投資のサイクルを育てていく

投資や家計管理に「特別な才能」はいりません。

誰でも「続けられる仕組み」を作ることができれば、将来のお金の不安を減らし、より豊かな生活を実現できます。

あなたもぜひ、今日から“家計と投資の両立サイクル”をスタートしてみてください!

【参考記事】

【公務員のための株式投資入門】初心者でも失敗しない始め方・注意点を元公務員FPがやさしく解説

【2025年最新】公務員のための新NISA完全ガイド|初心者でも失敗しない始め方と注意点を元公務員FPが解説