「資産運用は興味あるけど、投資ってなんだか怖いし、公務員はやっても大丈夫?」

そう感じている現役公務員や、公務員を目指している方も多いのではないでしょうか。

特に2024年からスタートした「新NISA(少額投資非課税制度)」は、テレビやネットニュースでも大きく取り上げられ、今や“投資デビューの王道”とも言える制度となりました。

しかし、

「公務員でも新NISAは利用できるの?」

「副業にならない?」

「口座の作り方や始め方が全然わからない…」

など、実際に始めようと思うと不安や疑問がたくさん出てくるものです。

私は元県庁職員として9年間働き、その後ファイナンシャルプランナー(FP)の資格を取得しました。

県庁職員時代の2017年から株式投資を始め、歴9年になる現役の個人投資家でもあります。

現役時代は「公務員=お金の話はタブー」という雰囲気も根強く、投資やNISAについて相談できる相手がいないという声もよく聞きました。

私自身も最初は投資への不安が大きかったですが、NISAを活用しながらコツコツと資産形成を実践し、「投資は怖いものではなく、“仕組みを知って正しく使えば”強い味方になる」と実感しています。

この記事では、

「新NISAをこれから始めたい公務員・初心者の方に向けて、ゼロからやさしく・具体的に・失敗しないポイント」

を網羅的に解説します。

上位表示されている他サイトの内容だけでなく、実際に元公務員FPが体験したリアルな運用記録・注意点・実践アドバイスも交え、「本当に知りたかった!」という声に応える記事を目指しています。

特にこの記事では――

新NISAと従来NISAの違い

公務員でもOK?規定や副業との関係

口座開設〜運用スタートまでの手順

実際にやってみて感じたメリット・注意点

失敗しないためのコツや商品選び

よくある疑問やQ&A

まで“これ一つ読めば完璧”な内容となるよう、【初心者でも中学生でもわかる言葉】で丁寧に解説します。

「新NISAは今からでも遅くない?」

「なるべくリスクを減らしてコツコツ資産を増やしたい」

「忙しい公務員でも無理なく続けるコツを知りたい」

そんな方にぴったりの記事です。

ぜひ、安心してご自身やご家族の将来のために、新NISAを正しく活用できるよう一緒に学んでいきましょう!

新NISAとは?公務員も使える制度の仕組みをわかりやすく解説

「新NISAってそもそも何?」という方も多いはずです。ニュースやSNSでは「今は新NISAの時代!」とよく言われますが、具体的な中身までは意外と知られていません。

ここでは、公務員の方やご家族にも安心して読んでいただけるよう、やさしくわかりやすく新NISAの制度を解説します。

NISAと新NISAの違いは?

まず、「NISA」と「新NISA」の違いから整理しましょう。

NISA(ニーサ)は「少額投資非課税制度」の略で、これまで2種類(一般NISA・つみたてNISA)が存在していました。

これらは、投資で得られた利益(配当金や値上がり益)が一定額まで非課税※になるという、投資初心者にも人気の制度です。

2024年から始まった「新NISA」は、このNISA制度が大幅にリニューアルされたものです。

主な違いは以下の通りです。

非課税枠が大幅拡大(年間360万円・生涯1800万円)

つみたて投資枠と成長投資枠を併用可能

非課税期間が「無期限」に!

途中売却も再利用OK(枠が復活する)

従来は「年間の上限が低い」「非課税期間が5年or20年」などの制限がありましたが、新NISAでは「ずっと・たっぷり使える」「制度がよりシンプル」に改善されました。

公務員でもNISAは利用できる?

「公務員は投資しちゃダメなんじゃないの?」と心配する方もいるかもしれませんが、結論から言うと、公務員も新NISAを利用できます。

国家公務員・地方公務員ともに、“資産運用目的の株式・投資信託の売買”は法律で禁止されていません。

副業規定の範囲でも「自己資産の運用(投資)」は原則OKです。

ただし、業務上の利害関係者の株を買う、インサイダー取引などの違法行為は絶対にNGです。

この点だけ注意しましょう。

実際、多くの現役公務員やその家族がNISA口座を開設し、コツコツと資産運用に取り組んでいます。

むしろ「投資で資産を守る知識」こそ、公務員の安定した将来設計に欠かせない時代になっています。

新NISAで買える商品と非課税のメリット

新NISAで投資できる主な商品は、

投資信託(特にインデックス型やバランス型など)

上場株式(日本株・外国株)

ETF(上場投資信託)

などです。

初心者は「投資信託」から始める人が多いですが、どの商品を選んでも「利益が非課税」というのが最大の魅力です。

本来、投資で利益が出ると約20%の税金がかかりますが、新NISAではこの税金がゼロ。

たとえば100万円の利益が出た場合、普通なら約20万円が税金として引かれますが、新NISAならそのまま全額受け取れます。

この「税金ゼロ」の恩恵はとても大きく、資産形成のスピードを上げる強力な武器となります。

公務員が新NISAを始める前に知っておくべきこと

新NISAは「始めやすく・使いやすい」制度ですが、公務員ならではの不安や疑問を持つ方は少なくありません。

ここでは、公務員が新NISAを始めるうえで必ず押さえておきたいポイント・注意点を整理します。

副業規定や職場への届出は必要?

「公務員は副業禁止」とよく言われますが、新NISAで行う“自分自身の資産運用”は副業にあたりません。

国家公務員法・地方公務員法ともに、「資産運用(株式や投資信託の購入・売却)」は副業禁止規定の対象外です。

これは“自分や家族の財産を管理するための行為”とみなされているためです。

職場への届出も原則不要

投資を始めたからといって、勤務先に報告したり、承認を得る必要はありません(ただし、非常に一部の特殊な部署や利害関係のある業務に関わる場合は要確認)。注意!インサイダー取引は禁止

業務で得た内部情報を使って株を売買するのは「インサイダー取引」となり、法律違反です。公務員に限らず絶対にやってはいけません。

私自身も県職員時代、周囲に隠すことなく資産運用を始めましたが、職場から注意や指摘を受けることは一度もありませんでした。

「自分の将来のために勉強する姿勢はむしろ大切」と感じた経験があります。

新NISAでよくある誤解・Q&A

Q1. 新NISAを使うと副業とみなされる?

→前述の通り「資産運用」は副業ではありません。売買益が年間20万円を超えた場合でも副業所得ではなく「譲渡所得」として扱われます。

Q2. NISAの利益は確定申告が必要?

→新NISAで出た利益は確定申告不要です(他の特定口座・一般口座での利益と合算しません)。ただし、NISA口座以外(特定口座(源泉徴収あり)の除く)で大きな利益が出た場合は別途申告が必要です。

Q3. 公務員だから審査が厳しい?

→証券会社の口座開設審査で公務員だから不利になることはありません。一般の会社員や主婦・学生と同じ基準で審査されます。

家族も使える?

新NISAは本人ごと(1人1口座)の制度ですが、配偶者も口座を作れます。

夫婦でそれぞれ上限まで非課税枠を活用する

子ども(18歳未満)はNISAを利用できません(18歳以上から利用可能)

たとえば、自身の新NISAだけでなく、妻の口座も活用し「将来の教育資金」「老後資金」をそれぞれ分散投資することも可能です。

家族ぐるみで資産形成を始めることで「みんなで学びながら取り組む安心感」も生まれやすいです。

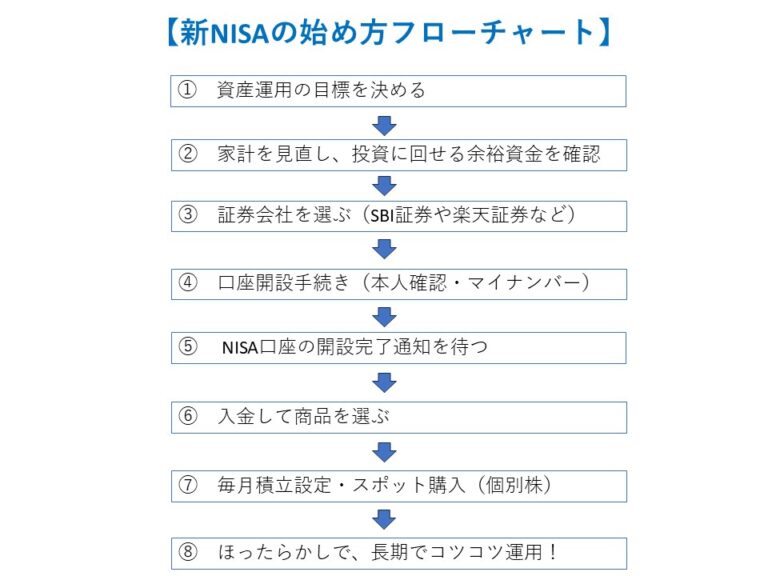

新NISAの始め方ステップガイド【初心者向け】

「実際に新NISAを始めてみたいけど、どんな手順なのか全体像がつかめない…」

そんな方のために、公務員・資産運用初心者でも迷わずできる口座開設から投資開始までの流れをわかりやすく解説します。

口座開設におすすめの証券会社と選び方

新NISAを始めるには、証券会社でNISA口座を開設する必要があります。

NISA口座は1人1つしか作れないので、「どこで開くか?」がとても大切です。

初心者公務員の方におすすめの証券会社は、

この4社が特に人気です。

理由は「手数料が安い」「スマホ・PCで管理が簡単」「NISA専用ページやサポートが充実」「取り扱い商品が幅広い」など。

【証券会社選びのポイント】

操作画面の使いやすさ

投資信託のラインナップ

サポートの充実度

ポイント還元・キャンペーンの有無

楽天ユーザーは「楽天証券」を選択すると良いです。

楽天ポイントが貯まるのも魅力ですし、分かりやすい画面も初心者には安心です。

それぞれの証券会社に特徴があるので、「自分にとって使いやすい」と感じる会社を選びましょう。

必要書類と申し込み手順

証券会社が決まったら、いよいよNISA口座の申し込みです。

以下のものが必要となります。

本人確認書類(運転免許証、マイナンバーカードなど)

マイナンバー書類(通知カード・カード表裏写し)

銀行口座情報(入金のため)

【申込の流れ】

証券会社のWebサイト・アプリから「新規口座開設」を選ぶ

基本情報・住所・連絡先などを入力

本人確認書類とマイナンバーをアップロードまたは郵送

審査・登録完了の連絡を待つ(通常1〜2週間程度)

口座開設の申し込みは「スマホで全部完結」できる証券会社が多いので、思ったより簡単です。

初めてだと入力で戸惑うかもしれませんが、各社わかりやすいガイドやチャットサポートも用意されています。

実際の口座開設・投資スタートの流れ

口座開設が完了したら、「さあ、投資スタート!」です。

証券会社のサイト・アプリにログイン

「NISA口座で購入」メニューから商品を選ぶ

投資したい金額や積立設定を入力

注文内容を確認し、購入(または積立設定)を実行

【ここでポイント】

最初は「少額(1000円〜1万円程度)」から始めてみましょう。

積立設定(毎月自動購入)にすると“ほったらかし投資”が可能です。

元公務員FPの体験談|NISAを使ってみた正直な感想

ここからは、私自身が実際にNISAを使って資産運用を始めたリアルな体験談をお伝えします。

「公務員が投資なんて…」「本当に初心者でもできるの?」と不安に思う方に、実感を込めてお話しします。

投資初心者でもできた理由と失敗しないコツ

正直、私も最初はかなり怖かったです。

「お金が減ったらどうしよう」「自分に向いていないのでは」と悩みました。

でも、NISAは“積立投資が中心で、かつ非課税”という安心材料があったので、一歩踏み出すことができました。

私が実践したステップは以下の通りです。

少額で始める(日本個別株に数万円投資+毎月3,000円ずつ投資信託に積立)

値動きは“気にしすぎない”ことを徹底

どの商品が人気か、上位ランキングや評判を事前に調べた

不安なときは、株式投資に関する書籍や信頼できるサイトで情報収集をした

この「少額投資」の姿勢が、私の不安を軽減してくれました。

最初はマイナスになることもありましたが、投資信託は毎月積み立てを続けるうちに「平均購入単価が下がる」「値動きに慣れる」というメリットを実感。

1年後には安定してプラスになっていて、資産形成の手応えを感じられるようになりました。

実際の運用成績と感じたメリット・デメリット

【実際の運用例~投資信託編~】

私は新NISAで「eMAXIS Slim全世界株式(オールカントリー)の毎月積立」をしています。

最初は月3000円からスタートしましたが、様子をみながら掛け金を増やしてきているところです。

2025年7月1日時点で、+6.72%の含み益が出ています(もちろん、将来も必ず増えるとは限りません)。

すごくざっくりなイメージだと、100万円が107万円になっているイメージです。

【実際の運用例~日本個別株編~】

私は投資信託以外にもNISAで「日本株を3銘柄長期投資・集中投資」をしています。

このやり方は投資信託と比べると、なかなかのハイリスク・ハイリターンですので初心者にはそこまでおすすめしません。

ですが、株式投資に関する知識を高め、投資経験を積み、その上でしっかり調査して吟味した銘柄に投資をすれば、SNSでただ人気になっているからという理由で買う投資よりはリスクは抑えられると考えています。

私の9年間の運用実績では、一番減ってしまったときで-50%(コロナ禍)、一番増えたときで3倍になりました。

すごくざっくりなイメージだと、一番減ってしまったときが500万円が250万円に、一番増えてたときが500万円が1500万になったイメージです。

【メリットと感じた点】

毎月自動積立なので、忙しい公務員でも“ほったらかし”でOK

利益が非課税なので「せっかく増えた分が減らされない」←一番はコレ

コツコツ続けることで「資産が増える実感」を味わえる

家計の管理意識が高まり、お金に対する考え方も変化

- 経済のニュースに関心が高まるようになった

【デメリットと感じた点】

毎日値動きがあるので、最初は「減ってる…」と不安になりやすい

コロナ禍などの暴落時は大きくマイナスになることも(※長期で考える必要あり)

投資商品によっては“ぼったくりファンド”もあるので、選び方は注意が必要

結果として、「長期でコツコツ積み立てる人に新NISAは最適」だと強く感じています。

最初の一歩は不安ですが、“投資は難しくない・正しく知れば怖くない”という実感を、これから始める方にも伝えたいです。

公務員の新NISA投資で気をつけたいリスクと注意点

新NISAは公務員でも利用できる心強い制度ですが、「始める前に知っておかないと損をする」リスクや注意点もあります。

ここでは、制度の仕組みだけでなく、現役公務員がやりがちな落とし穴や、私自身が実感した注意点を分かりやすくまとめます。

バレる?確定申告は必要?税金の知識

よくある不安が「公務員が投資していることは職場にバレないのか?」「確定申告は必要なのか?」という点です。

まず、新NISAの範囲で出た利益は、確定申告不要&税金ゼロです。

NISA口座を使っていれば、株や投資信託の配当・売却益は非課税なので、申告の必要がありません。

また、「証券会社から職場に連絡が行く」「市役所や税務署から調査が入る」といったことは基本的にありません。

ただし、NISA以外の一般口座や特定口座で年間20万円を超える利益が出た場合は、確定申告が必要になる場合があります(※この時も副業にはなりませんが、税金の申告漏れには要注意です)。

元本割れリスクや心理的ストレスへの対策

「元本割れ=投資したお金が減ってしまうリスク」は、どんな商品でもゼロにはなりません。

とくに株式や投資信託は、世界経済や為替の影響を受けるため、日々値動きが生じます。

【主なリスク例】

投資直後に相場が下落して、一時的に資産が減る

世界的な景気後退や金融危機で大きなマイナスになる

円安・円高で外貨建て商品の価値が大きく変動する

【対策のコツ】

余裕資金でコツコツ積み立てる

一括投資は避ける(分散&積立が安心)

値動きに一喜一憂せず、長期目線をもつ←これが得意おすすめ

こんな人は要注意!やらない方がいいケース

新NISAは誰でも使える便利な制度ですが、以下のような人にはおすすめできません。

貯金がゼロ・生活費を切り詰めて投資しようと考えている人

「絶対にすぐ儲けたい」「半年で数倍にしたい」など短期勝負を狙う人

値動きのストレスで夜も眠れないタイプの人

投資の基本やリスク説明を全く読まずに“なんとなく始める”人

もし「どうしても不安でストレスを感じる」「生活がギリギリなのに無理して積立をしてしまう」場合は、一度立ち止まって見直すことも大切です。

あくまでも“安心できる範囲で・長期視点で”新NISAを活用しましょう。

新NISAで公務員が選ぶべきおすすめ商品と運用プラン

「新NISAを始めたはいいけど、どの商品を選べばいいの?」という声はとても多いです。

特に公務員や初心者の方にとっては、商品選びが最大の悩みになることも。

ここでは、初心者でも失敗しにくい運用プランと商品選びのコツを詳しく解説します。

初心者向けのインデックス投資とは?

インデックス投資とは、「日経平均株価」や「S&P500」や「オルカン」など、市場全体の動きを示す“指標(インデックス)”に連動する投資信託やETFを買う方法です。

プロのファンドマネージャーが運用する「アクティブファンド」と違い、手数料が安く、世界的にも長期運用で高い成績を残してきたのがインデックス投資の特徴です。

なぜ初心者や公務員におすすめ?

手数料が低くコストを抑えられる

分散投資効果でリスクが下がる

値動きに一喜一憂しにくく、コツコツ続けやすい

「投資はよくわからないけど、とりあえず無難な方法がいい」「リスクを極力減らしたい」という方にはインデックス投資がピッタリです。

公務員に人気の投資信託やETF例

【人気の投資信託(ファンド)例】:

eMAXIS Slim 全世界株式(オール・カントリー)

→世界中の株式に分散投資できる王道商品。eMAXIS Slim 米国株式(S&P500)

→アメリカの代表的な株価指数S&P500に連動。

【ETF例】:

- バンガード・S&P500 ETF(VOO)

ETFは「証券取引所で売買できる投資信託」とイメージしてください。

ただし、初心者のうちは「投資信託」で積立から始めるのが管理も簡単でおすすめです。

積立金額の目安とシミュレーション

【どれくらい積み立てるべき?】

新NISAの年間投資上限は最大360万円ですが、無理のない範囲(毎月数千円〜3万円程度)からで十分OKです。

家計に余裕がある人は上限を目指しても良いですが、「まずは続けること」が大切。

【シミュレーション例】

毎月1万円ずつ20年間積み立て(年利4%想定)

→240万円の元本が、367万円に増える(※元本保証はありません)毎月3万円ずつ20年間積み立て(年利4%想定)

→720万円の元本が、1,100万円に!

シンプルに「生活に負担のない範囲で、コツコツ積立・長期運用」――これが、堅実な資産形成の王道です。

ボーナス月は増やしたり、毎年5,000円ずつアップしていく、あるいは今年は出費がきついので減らすなど柔軟に決めるのがおすすめです。

よくある質問・Q&A【公務員×新NISA】

ここでは、実際に多くの公務員・家族から寄せられた新NISAに関する疑問・不安をまとめてQ&A形式で解説します。

「え、そんな時どうなるの?」というリアルな悩みにもズバリ答えます。

転勤や退職した場合どうなる?

Q. 転勤で引っ越しや職場が変わったらNISA口座はどうなりますか?

→NISA口座は「個人」に紐づいているため、引越し・転勤・職場変更などがあってもそのまま利用できます。住所変更の際は、証券会社に登録情報の変更手続きをするだけでOK。

※「転勤が多いから始められない…」という心配は不要です。

Q. 退職しても使えますか?

→退職・定年後もNISA口座はそのまま保有できます。転職・再就職の場合も継続利用可能です。

(ただし、海外転勤など「日本に住所がなくなる場合」は一時的にNISA利用資格を失うことがあるので要注意)

途中でやめたらどうなる?

Q. 積立を途中でストップしたい時は?

→いつでも自由に積立金額の変更・ストップが可能です。無理なく自分のペースで調整できるのがNISAの強み。

積立をやめても、すでに買った商品はそのまま保有できます(途中解約も可能ですが、タイミングによっては元本割れのリスクもあるため慎重に判断しましょう)。

Q. まとめて引き出したい時は?

→売却もいつでもOK。売却益も非課税です。ただし、売却した分の「非課税枠」は翌年以降に再利用できる仕組みになっています。

つみたてNISAやiDeCoとの違いは?

Q. 新NISA・つみたてNISA・iDeCo、どれがどう違うの?

→簡単にまとめると、以下の通りです。

新NISA

→非課税枠・対象商品ともに最も自由度が高い。誰でも利用可。つみたてNISA

→2023年末で新規受付終了。新NISAへ一本化。iDeCo(イデコ)

→「個人型確定拠出年金」=年金のための積立。60歳まで原則引き出し不可。掛金が全額所得控除となる大きな節税効果あり。公務員は月5000円~20000円の範囲で掛けることができる。

【ポイント】

途中でお金が必要になる可能性がある人は「新NISA」

老後資金の“ガチ積立”を考える人は「iDeCo」も並行して活用がおすすめ

私自身は、「新NISAで日常の資産形成、iDeCoで老後対策」と役割分担して運用しています。

新NISAの始め方フローチャート

まとめ|公務員が新NISAを賢く使うコツと注意点

新NISAは、公務員でも安心して始められる“最強の資産形成ツール”です。

「投資はこわい」「難しそう」と感じていた方でも、仕組みを正しく理解し、リスクを抑えてコツコツ積み立てることで、将来の安心を着実に手に入れることができます。

この記事で解説したように、新NISAは

利益が非課税で、老後も見据えた長期運用に最適

副業規定に触れず、職場への届出も基本的に不要

証券会社の口座開設から積立まで、スマホだけで簡単に完結

少額からスタートでき、忙しい公務員でも「ほったらかし」で資産形成が可能

という、まさに“今こそ始めるべき制度”です。

一方で、

余裕資金で始めること

元本割れなどのリスクを事前に理解すること

値動きに一喜一憂せず、長期目線で続けること

人気投信やETFを選び、商品選びの落とし穴に注意すること

家族ぐるみで制度を活用すること

など、安心・堅実な資産形成のための「守るべきポイント」も忘れずに。

私自身、公務員時代に投資の一歩を踏み出し、不安や迷いも経験しましたが、実際に始めてみて「もっと早く知っていればよかった」と思うほど、NISAの恩恵を感じています。

家計にムリのない範囲から一歩ずつ。

迷ったらまずは少額から体験してみてください。

これから新NISAを活用し、安心して将来に備えたい公務員・ご家族の方が、この記事を読んで「やってみよう!」と前向きな一歩を踏み出せることを心から願っています。

【関連記事】

【2025年最新】公務員向けおすすめ証券会社4選を元公務員FPが比較!実体験で語る選び方と注意点