公務員という安定した立場にありながら、「このまま貯金だけで将来は本当に安心なのだろうか…」と、不安を感じたことはありませんか?

あるいは、「お金持ちになりたい」「もっと稼ぎたい」と思われている公務員もいるでしょう。

少子高齢化・年金不安・物価高騰など、時代はどんどん変わっています。

そんな今、公務員の方やそのご家族の間でも、「株式投資」への関心が急速に高まっています。

「でも、投資って危なそう…」

「失敗したら取り返しがつかないのでは?」

「公務員は副業禁止って聞くけど、本当に投資しても大丈夫なの?」

そんな悩みや疑問は、実は多くの現役公務員や公務員志望者が抱えている“リアルな本音”です。

私自身も、県庁職員として働きながら資産運用を始めるとき、同じような不安を感じていました。

しかし、正しい知識と少しの工夫があれば、初心者でも「失敗しない投資」を実現できます。

むしろ、今の時代こそ公務員だからこそ“着実な資産形成”の手段として、株式投資の知識は欠かせません。

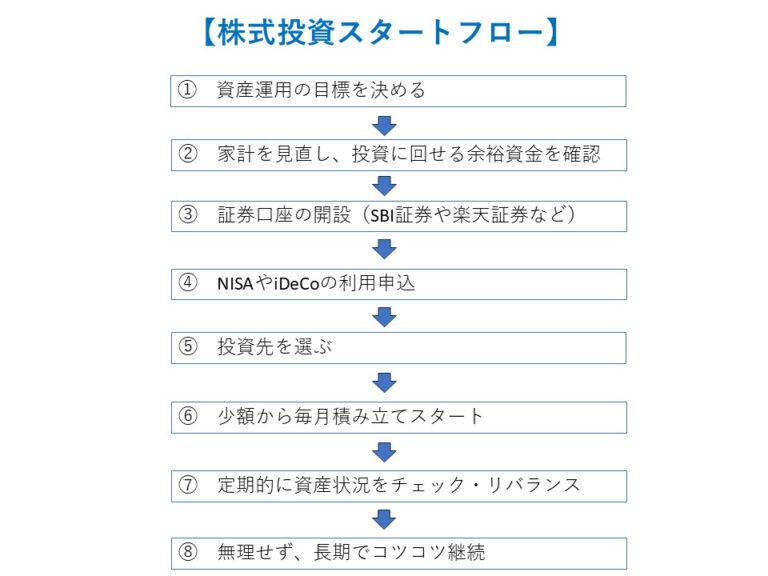

この記事では、「公務員 株式投資 初心者 失敗しない始め方」というテーマで、

- なぜ今、公務員に資産運用が必要なのか

- 副業禁止のルールや投資に関する注意点

- 実際にどんな手順で始めるべきか(口座開設〜買付・運用のコツ)

- 絶対に失敗しないための具体策

- リアルな体験談・よくある質問

まで、誰でも今日から実践できるノウハウをやさしく解説します。

投資に苦手意識がある方も、この記事を読めば「何をすればいいか」「何に気をつければいいか」が一気にクリアになります。

一歩を踏み出すあなたの不安を少しでも軽くできれば幸いです。

公務員が株式投資を始めるべき理由と現状

なぜ今「資産運用」が必要なのか?

かつて「公務員は一生安泰」と言われていた時代がありました。

しかし現代では、年金制度の将来不安、超低金利、物価上昇など、私たちの暮らしを取り巻く環境は大きく変わっています。

特にここ数年、急激なインフレ(物価上昇)や社会保険料の負担増、少子高齢化による公的サービスの縮小が話題になっています。

これらの背景を受けて、安定した収入のある公務員でも、「将来の備え」は避けて通れないテーマとなっています。

実際、金融庁の発表によれば、老後に必要な資産は2000万円とも言われています。

「自分は退職金もあるし大丈夫」と思いがちですが、実際には退職金も年々減少傾向にあります。

さらに、今の銀行預金はほとんど利息が付かず、「貯めるだけ」では資産が目減りしてしまうリスクも…。

こうした社会状況を背景に、多くの現役公務員が「今こそ資産運用に目を向けるべき」と考えるようになっています。

つまり、資産運用=お金を増やす手段というより、「資産を守るために必要な生活防衛術」になりつつあるのです。

【ポイント】

- 年金・退職金だけでは老後不安を解消できない時代

- 銀行預金の金利低下=お金の価値は時間とともに減ってしまう

- 公務員でも「自分で資産を守る」発想が重要

「副業禁止」でも投資はOK?公務員の法律とルール

「公務員は副業禁止」とよく言われますが、株式投資は法律上「副業」には該当しません。

これは、国家公務員法や地方公務員法で「営利企業への従事等の制限」が定められているため。

投資は「営利企業への従事」ではなく、「個人の資産運用」として認められています。

ただし、職務上知り得た非公開情報を利用したインサイダー取引は厳禁です。

また、仕事中に株取引をするのも当然NG。

これらを守れば、基本的に公務員が株式投資を始めること自体はまったく問題ありません。

【公務員でも認められている主な資産運用例】

- 株式投資

- 投資信託

- NISA・iDeCo

- 国債・社債・外貨預金

「公務員でも投資はOK」という事実をまず押さえておきましょう。

銀行預金だけでは将来が不安な理由

「毎月コツコツ貯金していれば大丈夫」と思っていませんか?

実は、銀行預金の金利は0.001%前後。

100万円預けても、1年で利息はわずか10円程度しか増えません。

その一方で、毎年の物価上昇(インフレ)率は2〜3%を超える年も。

つまり、預金だけでは「実質的に資産が目減りする」リスクがあるのです。

一方、長期で積立投資をすれば、平均して年3〜5%のリターンも十分現実的です(過去データより)。

この差は10年・20年と積み重なると非常に大きな差になります。

【数字で見る「複利効果」例】

- 預金100万円→20年後は100万数百円

- 年3%運用なら100万円→約180万円

※実際は税金等考慮必要ですが、大きな差が生まれます

このような理由から、公務員でも「今こそ、株式投資を含む資産運用を始める意義」が高まっているのです。

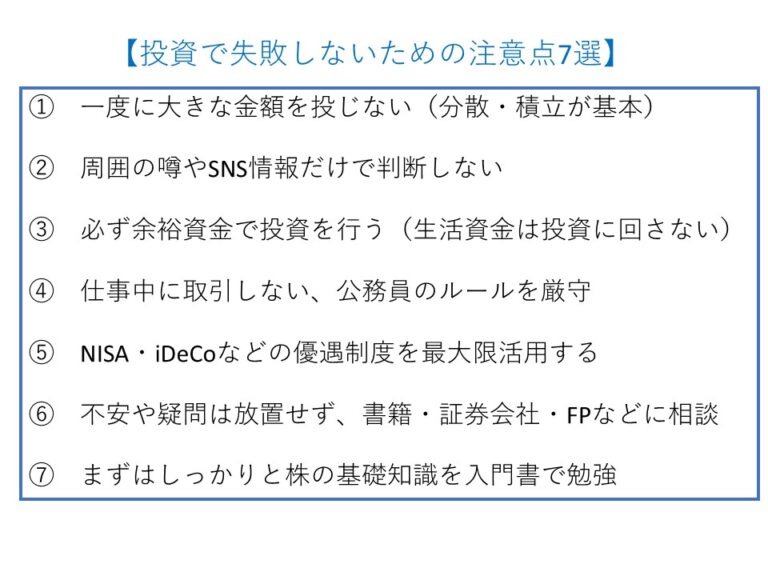

公務員の株式投資「絶対に失敗しない」ための基本ルール

投資でやってはいけない5つのNG行動

株式投資で大切なのは「失敗しないこと」です。

特に公務員は安定した収入を持ち、生活が大きく変動しにくい分、“コツコツ堅実な運用”が求められます。

しかし、初心者のうちはつい感情的な行動や「一発逆転」を狙いたくなることも……。

ここでは、投資初心者がやってしまいがちな「やってはいけないNG行動」を5つ紹介します。

一気に大金を投じる(タイミング投資)

→一度に大きな金額を投資するのは、値動きの影響を強く受けやすく危険です。周囲の噂やネット情報だけで銘柄を選ぶ

→“これが絶対上がる!”などの噂は信じず、自分で情報を調べましょう。短期売買を繰り返す(デイトレード)

→公務員には不向き。手数料や税金もかかりやすく失敗のリスクが大きいです。値下がり時にパニックで売ってしまう

→一時的な値下がりで慌てず、長期的な視点を持ちましょう。分散投資せず、1つの銘柄に全額投資する

→倒産や大きな損失のリスクがあります。必ず複数に分散を。

投資は「負けないこと」が一番大事。

焦らず・無理せず・コツコツ続けることを忘れないようにしましょう。

初心者でも安心な「分散投資」とは

「分散投資」とは、複数の銘柄や金融商品に資金を分けて投資することです。

例えば、全額を1社の株だけでなく、投資信託や複数の業種・地域に分けて投資することで、「1つが失敗しても全体が大きく損をしにくい」状態を作ります。

業種の分散:自動車、IT、医薬品、不動産など、異なる業種の株を組み合わせる

地域の分散:日本株だけでなく、海外株やグローバルな投資信託も組み込む

商品(資産)の分散:株式だけでなく、債券やREIT(不動産投資信託)なども活用

最近は「全世界株式」や「S&P500」などのインデックスファンドが人気です。

こうした投資信託を使えば、1つの商品で数百〜数千社に分散投資できるため、初心者でも簡単にリスクを抑えられます。

少額から始める積立投資(NISA・iDeCoの活用)

「投資はお金持ちだけのもの」と思っていませんか?

今は毎月100円からでも投資が可能です。

さらに、「NISA」や「iDeCo」など、公務員でも使える国の優遇制度を活用すれば、税金面でも大きなメリットがあります。

NISA:

株で得た利益が非課税になる制度。積立型・長期運用向けの制度で、多くの公務員が利用しています。iDeCo(個人型確定拠出年金):

毎月の掛金が全額所得控除(節税効果あり)。老後資産作りに最適です。

公務員向け・おすすめの証券口座と選び方

口座開設の流れと必要書類

株式投資を始めるには、まず証券口座の開設が必要です。

公務員だからといって特別な制約や手続きはなく、会社員や主婦とほぼ同じ流れで作れます。

【一般的な証券口座開設の流れ】

証券会社のホームページから申し込み

必要書類(本人確認書類・マイナンバー)の提出

審査・口座開設完了

ログインIDや初期パスワードが届く(郵送またはメール)

資金を入金し、取引スタート

【必要書類】

本人確認書類(運転免許証、マイナンバーカード、健康保険証など)

マイナンバー確認書類(マイナンバーカードまたは通知カード)

オンライン申し込みが主流で、スマホで写真を撮ってアップロードすればOK。

自宅にいながら10分程度で申し込みが完了し、最短で翌日〜1週間ほどで取引開始できます。

人気ネット証券4社比較(SBI証券/楽天証券/松井証券/マネックス証券)

どの証券会社を選べばいいか迷う方も多いと思います。

初心者や公務員に人気で、実際私が開設し使用しているネット証券4社を、わかりやすく比較してみましょう。

| 証券会社 | 特徴 | NISA対応 | 取引手数料 | 使いやすさ |

|---|---|---|---|---|

| SBI証券 | 国内最大手。口座数・商品数トップクラス。TポイントやVポイント投資も可 | ◎ | 無料 | ◎(スマホアプリも高評価) |

| 楽天証券 | 楽天ポイントで投資可能。楽天経済圏ユーザーに特に人気 | ◎ | 無料(コースによる) | ◎(初心者にも分かりやすいUI) |

| 松井証券 | シンプルな手数料体系。100年以上の老舗で安心感あり | ◎ | 50万円までなら無料 | ◯(PC派向き) |

| マネックス証券 | 抜群に使いやすい銘柄分析ツールが無料で使える | ◎ | 無料(NISA口座のみ) | 〇(ツールのみ使うのもあり) |

「勤務先が公務員」でも審査で落ちない?

「公務員だから証券口座開設が難しいのでは?」と心配する声もありますが、公務員であることを理由に審査で落とされることは基本的にありません。

申込フォームに「職業:公務員」と正直に記載して問題ありません。

ただし、本人確認やマイナンバーの記入を怠った場合や、過去に金融事故(延滞・債務整理等)がある場合は審査に影響する可能性があります。

普通に勤めている方なら、特に心配いりません。

【ワンポイントアドバイス】

申込み時に「勤務先名」や「部署」を記載する欄が出てきても、正確に記載しましょう。証券会社が職場に連絡することはありませんので、安心してください。

株式投資の始め方|具体的な5ステップ

証券口座を開設しよう

まずは証券会社で口座を開設します。

これまでご紹介したSBI証券や楽天証券など、大手ネット証券なら初心者にも安心です。

インターネットやスマホから申し込めば、10分ほどで申込完了。

本人確認やマイナンバーの提出を終えれば、1週間以内に口座開設が完了します。

【ポイント】

NISA・iDeCoなど、国の制度を活用できる証券会社を選ぶ

ネット証券は取引手数料が安く、使いやすいアプリも多い

開設後は、銀行口座から証券口座に資金を入金して、いよいよ取引スタートです。

投資する銘柄の選び方・情報収集

投資する銘柄(株や投資信託など)はどう選べばよいのでしょうか?

初心者の場合は、「自分だけで判断せず、幅広く分散できる商品」を選ぶのが鉄則です。

インデックスファンド(全世界株式、S&P500など):1本で数百〜数千社に投資できる

NISA対象の投資信託:金融庁が厳選した、長期・積立・分散に適した商品

情報収集は、証券会社の公式サイト・投資雑誌・YouTube・SNSなど様々な手段がありますが、「投資系インフルエンサーや口コミに惑わされすぎない」ことも重要です。

まずは少額から始め、経験を積みながら自分に合った投資スタイルを見つけましょう。

はじめての買付・注文の手順

証券口座ができたら、実際に投資商品を選び、注文を出します。

ネット証券なら、画面の指示通りに進めるだけでとても簡単です。

【注文の一般的な流れ】

投資したい銘柄を検索

買付金額や口数を入力

“成行(なりゆき)注文”または“指値注文”を選択

注文内容を確認し、実行

最初は緊張するかもしれませんが、少額から体験してみましょう。

間違えてもすぐに大きな損失にならない範囲で始めるのがおすすめです。

運用実践!少額投資のシミュレーション

たとえば「毎月1万円を全世界株式インデックスファンドで積み立てる」ケースを考えてみましょう。

もし年利3%で20年間続けた場合、最終的な資産額は約328万円(元本240万円+運用益約88万円)になります。

もし、毎月2万円だと、約657万円(元本480万円+運用益177万円)です。

これが「複利効果」の力です。

毎月コツコツ積み立てることで、購入タイミングを分散できる

相場の上下に一喜一憂せず、長期で資産形成ができる

定期的な振り返りとリバランス

投資は「始めて終わり」ではありません。

定期的に自分の資産状況や運用方針を見直し、「偏りがないか」「リスクを取り過ぎていないか」を確認しましょう。

年に1回、ポートフォリオ(資産配分)をチェック

市場環境やライフステージの変化に応じて、必要なら投資比率を調整(リバランス)

“損切り(この株価まで下がったら売るという基準を先に決めておく)”や“利益確定”の基準もあらかじめ決めておくと安心

投資は「守り」と「攻め」のバランスが大切です。

焦らず、コツコツ長く続けることが成功の近道です。

失敗しないための注意点・よくある質問Q&A

「株で損する人」の共通点

株式投資で「損をする人」には、いくつかの共通パターンがあります。

特に初心者や、公務員のように普段リスクを取らない仕事をしている方ほど、知らず知らずに陥りやすい失敗があります。

【よくある失敗例】

値上がり・値下がりに一喜一憂し、感情で売買してしまう

SNSや友人の噂話に流されて投資先を決める

「短期間で一気に増やしたい」と無理にリスクを取りすぎる

分散投資をせず、1銘柄に大きな資金を集中させてしまう

そもそも自分の“目的”や“ゴール”があいまいなまま始めてしまう

投資は「知識+冷静な行動」が何より大事です。

自分の軸をしっかり持ち、焦らず長期目線で取り組みましょう。

仕事中の売買はダメ?公務員ならではの注意点

「勤務時間中にスマホで株取引をしてもいいの?」という疑問をよく聞きますが、公務員の場合、勤務時間中の売買は厳禁です。

公務員は公務に専念する義務があり、私的な株取引は「職務専念義務違反」になる場合があります。

売買は「出勤前」「昼休み」「退勤後」など、就業時間外に行いましょう

長期の積立投資や自動購入設定なら、日中に手動操作する必要はほぼありません

万が一、投資関係の通知が仕事中に届く場合はスマホの通知をオフにしておくのが安心

投資によって本業に支障が出ることがないよう、ルールとモラルを守って運用しましょう。

家族・同僚にバレる?個人情報の守り方

「株式投資をしていることが家族や同僚に知られたくない」と感じる方も多いでしょう。

結論から言えば、通常の投資では個人情報が他人に伝わることはありません。

証券口座や投資信託の利用履歴が役所や職場に自動的に報告されることはありません

ただし、家族に内緒で多額の資金を動かした場合、家計管理や銀行口座からバレるケースはあり得ます

確定申告が必要になる場合、家族の扶養状況や保険料控除等で伝わることもあるので要注意

「投資を始める前に家族に相談しておく」「無理のない範囲で運用する」ことが、ストレスを減らし長続きさせるコツです。

確定申告や税金の注意点(扶養・副業・申告不要制度まで)

株式投資で得た利益(配当や売却益)には税金がかかります。

ただし、「特定口座(源泉徴収あり)」を利用すれば、多くの場合は確定申告不要です。

【公務員が気を付けたいポイント】

年間20万円超の雑所得(特定口座以外のFX等)や、配当所得・売却益が一定以上ある場合は確定申告が必要

NISAやiDeCoは「運用益が非課税」のため税金の心配なし

配偶者や子どもの扶養控除に影響するケースもあるので、家族での資産形成は要確認

不安な場合は証券会社のサポートや税務署に相談しましょう。

Q&Aコーナー:よくある質問まとめ

Q. 株式投資で大きな借金を負うことはある?

A. 現物取引(普通の取引)なら、元手以上の損失を出すことはありません(信用取引は初心者にはおすすめしません)。

Q. 公務員は投資のセミナーや勉強会に参加してもいい?

A. 問題ありませんが、職場の規則や倫理に反しないよう注意しましょう。

Q. NISAやiDeCoを始めたら、すぐやめられる?

A. NISAは途中解約可能、iDeCoは60歳まで原則引き出しできません。

【体験談】元県庁職員FPが語る:公務員時代に株式投資を始めて良かったこと・大変だったこと

最初に感じた不安と乗り越えたコツ

私が初めて株式投資を始めたのは、県庁職員として働き始めて7年目、30歳頃でした。

当時は「公務員の自分が株式投資なんてしても大丈夫だろうか?」「失敗してお金を減らしたらどうしよう」という不安が正直大きかったです。

お金に関わることなので、家族や同僚や友人にも相談できないし、なかなか一歩を踏み出せませんでした。

それでも「このまま銀行預金だけでいいのか?」という将来不安と、「どうしてもお金持ちになりたい」という気持ちが背中を押してくれました。

まずはとりあえず株の入門書を数冊読み、個別株を数万円程度で買ってみて、売ってみてを繰り返してみました。

「小さく始める」「値動きを気にしすぎない」「長期で続ける」――この3つを守ることで、気づけば株式投資が“趣味”になっていきました。

実際に運用してみて実感したリスクとメリット

最初は数百円、数千円の値動きに一喜一憂しましたが、続けるうちに「長期で見ればちょっとした上下は気にしなくて大丈夫」と分かってきました。

一度、株価が大きく下落したときも「自分は長期投資をしている、基本的に会社の業績が急激に落ち込まない限り売らないを信条」としていたことで、気づけば数年後にはしっかりと資産が増えていました。

公務員としての収入が安定していた分、「投資額を自分で調整できる」「焦って一気に買い増ししなくていい」という安心感も大きかったです。

むしろ、「時間を味方にしてじっくり資産形成できるのは公務員ならでは」と実感しました。

【リアルな気づき】

- 投資の最初の一歩が一番怖い。でも始めてみると意外と「何ともなかった」

- 途中で退場することなく、長年コツコツ続ければ、資産の増加が“目に見えて分かる”

- 短期で大きく儲けるよりも、長期で安定的に資産を増やすほうが性格的にも合っていた

「コツコツ積立」の力を痛感した体験

私の場合、「個別株投資(NISA)」「投資信託(毎月積立)」「iDeCo」の3本柱で投資を続けました。

結果として、9年後には預金だけでは実現できなかった資産増を達成できました。

なにより「将来へのお金の不安」が格段に減ったことが、投資を始めて良かった最大のメリットです。

また、公務員という仕事柄「投資に熱中しすぎず、淡々と続ける」というスタイルが合っていました。

投資仲間を作らず、自分のペースで続けることも、精神的な安定に繋がったと思います。

公務員の株式投資|よくある失敗例と解決策

焦って一括投資→損失を出してしまうパターン

初心者がやりがちな失敗が、「早く成果を出したい」「せっかく口座を作ったから」と焦って会社の業績をしっかり調べることなく、大きな資金を一度に投じてしまうことです。

しかし、株式市場は上がり下がりがあり、一括で投資したタイミングがたまたま高値だった場合、そこから大きく値下がりするリスクがあります。

【解決策】

一度に大きな金額を投じず、「毎月少額ずつ積立」する(ドルコスト平均法)

資産を複数の商品や銘柄に分散する

買ったあとに値下がりしても慌てず、長期目線で運用する

「焦らず・少しずつ・長く続ける」ことが、失敗を防ぐ最大のポイントです。

「口コミやSNS情報」で買ってしまう失敗

最近はネット上に投資情報があふれています。

「○○株が絶対上がる!」「今が買い時!」などの情報を鵜呑みにして買った結果、大きな損をしてしまった…というケースも少なくありません。

【解決策】

他人の意見やSNSの流行だけで投資先を決めない

公式サイトや信頼できる情報源で「なぜその商品なのか?」を自分なりに納得してから投資する

怪しい投資話・「必ず儲かる」などの広告はスルーする勇気も大事

「自分の投資目的とリスク許容度」を常に意識し、冷静な判断を心がけましょう。

家族の反対を受けたときどうする?

「投資は怖い」「損したらどうするの?」と家族に心配された経験がある方も多いと思います。

私も投資を始める前に家族から不安の声を受けました。

【解決策】

「少額から無理なく始める」「毎月の積立額を決める」など、安心できる運用方法を家族と話し合う

投資の仕組みやリスクを丁寧に説明し、納得してもらう

最初は家族で一緒に投資信託を調べてみるなど、“学び”の機会にする

家族の理解と協力があれば、長く安心して資産形成に取り組めます。

まとめ|公務員が安心して資産形成するために必要な心構え

長期・分散・積立の重要性

公務員が株式投資を「安心して」「失敗せず」に続けるために最も大切なのは、長期・分散・積立という3つのキーワードです。

短期間で大きく儲けようとするのではなく、10年・20年という長いスパンで、リスクを分散しながらコツコツ積み立てていく。

これが“投資で失敗しない王道”です。

長期運用:日々の値動きに一喜一憂せず、経済全体の成長に着実に乗る

分散投資:複数の商品や銘柄に資産を分け、リスクを抑える

積立投資:毎月決まった額を自動的に積み立て、購入タイミングを分散する

投資は「知識×実践」で失敗リスクを最小化

どんなに本やネットで情報を集めても、実際に自分で小さく始めてみることで見えてくることがたくさんあります。

もちろん最低限の知識は必要ですが、「まずは少額から」「失敗しても致命的でない範囲から」始めることで、投資に対する不安や疑問も自然と減っていきます。

また、公務員は安定収入という強みがある分、余裕を持って投資を継続できます。

「怖いからやらない」のではなく、「リスクと正しく付き合う」ことを意識しましょう。

今日から始める「最初の一歩」

この記事を最後まで読んでくださった方は、きっと「資産形成に一歩踏み出したい」と考えているはずです。

最初は何をするにも不安がつきものですが、「やらないまま時間が過ぎてしまう」ことが一番もったいないです。

まずは証券口座の開設手続きから始めてみる

NISAやiDeCoなど、国の優遇制度を利用する

毎月の積立金額を無理のない範囲で設定する

この小さな一歩が、10年後、20年後の「安心」と「選択肢の多い人生」につながります。

コツコツ続けることで必ず結果はついてきますので、焦らず自分のペースで資産形成を始めましょう。

図解・イメージで分かる!公務員のための投資フロー・注意点まとめ

【関連記事】

【公務員の株式投資】いくらから始める?初心者が失敗しない最適な金額を元公務員FP体験談で徹底解説!

【2025年最新】公務員向けおすすめ証券会社4選を元公務員FPが比較!実体験で語る選び方と注意点